Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат ±СД – Ф т:

±СД= СД – З ±Ф сд = (III–I + IV) – стр. 210 баланса.Излишек (+) или недостаток (-) общей величины источников формирования запасов и затрат ±ОИ – Ф о:

±ОИ= ОИ – З ±Ф ои = (III–I + IV стр. 610) – стр. 210 баланса.Выявление излишков (недостатков) источников средств для покрытия запасов и затрат позволяет, в свою очередь, определить тип финансовой ситуации в организации. С помощью показателей Ф сос, Ф сд, Ф ои строится трехкомпонентный показатель следующего вида:

Ключевые показатели призваны обеспечить быстрое и всестороннее понимание сложных бизнес-процессов. Однако бессистемное и прерывистое использование ключевых показателей нецелесообразно. С другой стороны, благодаря надлежащим приложениям. Бизнес-коэффициенты могут отображаться как абсолютные числа или коэффициенты. Абсолютные цифры могут быть получены непосредственно из годовой финансовой отчетности.

Однако, считающиеся одними, абсолютными числами, Например, годовой излишек. Вам не хватает ссылки на что-то. Только в отношении других абсолютных цифр могут быть сделаны коммерческие заявления. Показатели отношения включают структуру, отношения и номера индексов. Номера строк - это показатели, для которых отображается частичное количество относительно его общего количества. Например, коэффициент собственного капитала, отражающий капитал по отношению к общему капиталу. Под номером отношения понимается отношение разных величин без функции подмножества, но между которыми существует каузальная или внутренняя связь.

и проводится экспресс-анализ финансовой устойчивости (табл. 15.3).

Таблица 15.3 Экспресс-анализ финансовой устойчивости

Примечание: «-» – платежный недостаток; «+» – платежный излишек.

Примером этого является рентабельность капитала. Номера индексов - это измеренные числа, которые делают данные в его временном изменении более ясными в том смысле, что начальное, среднее или конечное значение строки задано как базовое значение или базовое число, равное 100, а остальные значения преобразуются по отношению к нему.

Каждой фигуре должно предшествовать подготовка данных для годовой финансовой отчетности. Только таким образом обеспечивается формирование значимых показателей. В зависимости от представленных фактов, показатели могут быть разделены на показатели эффективности, ликвидности и рентабельности, а также показатели по структуре активов и частоте оборота.

Таким образом, для характеристики финансовой ситуации в организации существуют четыре типа финансовой устойчивости.

Первый тип – абсолютная устойчивость финансового состояния (встречается крайне редко в российской практике хозяйствования) задается условием:

З СОС + К; S = {1.1.1.}где К – кредиты банка под ТМЦ.

Особенности анализа в условиях финансовой несостоятельности организации

Это охватывает значительную часть информации из годовой финансовой отчетности. Финансирование и ликвидность делают окончательное заявление о финансовой стабильности и прибыльности. Тем не менее, подготовка материала данных и отдельных показателей не может быть рассмотрена здесь.

Следует отметить, что анализ баланса не может быть проведен без инструмента показателей. Однако проблематично, что только количественные данные могут быть проиллюстрированы ключевыми фигурами. Качественная информация, такая как инновационная сила или ноу-хау, которые должны быть незаменимы в оценке компании, устраняются. Кроме того, сжатие информации по ключевому показателю также может привести к потере важных аспектов. Огромный диапазон возможных показателей может также привести к неэффективному использованию.

Второй тип – нормальная устойчивость финансового состояния, гарантирующая платежеспособность организации, соответствует следующему условию:

З = СОС + К; S = {0.1.1.}Третий тип – неустойчивое финансовое состояние , характеризуемое нарушением платежеспособности, когда сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения СОС:

Из-за связи нескольких ключевых показателей с системой показателей, могут быть раскрыты причинно-следственные связи, которые ранее не были видны. Качество суждения значительно увеличивается за счет дедуктивного демонтажа и раскрытия связующих операционных фактов. По этой причине системы показателей являются подходящим средством для оценки, планирования, управления и управления компаниями. Дедуктивно, поскольку пиковая цифра, являющаяся отправной точкой системы, всегда делится на ее подчиненные ключевые показатели.

С помощью вычислительных форм замещения, расширения и разбивки потенциальная потеря информации может быть противодействующей в кодовой системе, в этом случае - так называемая система расчета, которая может возникнуть, когда рассматриваются только изолированные показатели. Если ключевые фигуры взаимосвязаны объективно, говорят о системе заказов.

где ИОФН – источники, ослабляющие финансовую напряженность, по данным баланса неплатежеспособности (временно свободные денежные средства, привлеченные средства, кредиты банка на временное пополнение оборотных средств, прочие заемные средства).

Финансовая неустойчивость считается нормальной (допустимой), когда величина привлекаемых для формирования запасов краткосрочных кредитов и заемных средств не превышает суммарной стоимости сырья, материалов и готовой продукции, т. е. выполняется следующее условие:

Задача и цель задачи. Концепция и цель анализа внешнего баланса. Разграничение на анализ внутреннего баланса Адресаты анализа внешнего баланса Анализ финансового учета Пределы анализа финансового баланса. Определение понятия группы. Обязательство международного обязательства. Отчет о совокупном отчете о прибылях и убытках по изменениям в отчете о движении денежных средств Отчет о движении денежных средств и денежном фонде Структурные правила Возможности баланса. Анализ структуры балансового баланса и структурных счетов.

Методы анализа внешней ликвидности. Концепция ликвидности и экономического значения. Анализ ликвидности на основе размера запаса. Слабые стороны уровней растительного покрова Слабые стороны в ликвидности Анализ ликвидности из-за количества электроэнергии. Показатель финансовой устойчивости Внутренний уровень финансирования Период урегулирования задолженности Показатель рентабельности Другие примерные показатели Критическое рассмотрение анализа ликвидности на основе размера потока.

где З с – запасы сырья и материалов;

З гп – запасы готовой продукции;

К з – краткосрочные кредиты и займы для формирования запасов;

З нп – незавершенное производство;

З рбп – расходы будущих периодов.

Четвертый тип – кризисное финансовое состояние , при котором организация на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные финансовые вложения и дебиторская задолженность не покрывают ее кредиторской задолженности и просроченных ссуд:

Критическое рассмотрение денежного потока Критическое рассмотрение отчета о движении денежных средств. Рисунок 3: Вычислительная корреляция выводов причин и фондов. Рисунок 4: Области деятельности денежного фонда. Презентация 9: Подготовленный денежный поток от операционной деятельности.

Аббревиатура и символы

Рисунок 12: Расчет прямых денежных потоков. Рисунок 13: Расчет косвенного денежного потока. Рисунок 14: Косвенный расчет денежного потока. Рисунок 15: Расчет денежного потока. Презентация 16: Расчет денежного потока от операционной деятельности. Компании, ориентированные на рынок капитала, основанные в Европейском Союзе, руководствуются правилами Международных стандартов финансовой отчетности при подготовке консолидированной финансовой отчетности. Основное внимание здесь уделяется брокерской деятельности по обширной информации об активах, финансовой и доходной позиции отчетной компании в группе годовой финансовой отчетности, в соответствии с которой ликвидность является ключевым элементом финансового положения.

15.5. Методика анализа эффективности деятельности организации

Анализ эффективности деятельности организации целесообразно проводить в двух направлениях:

1) оценки показателей прибыли и рентабельности;

2) оценки экономической эффективности деятельности с помощью показателей деловой активности (оборачиваемости активов).

Однако сомнительно, как опубликованная информация может быть получена, обработана и понята вообще внешними получателями, такими как кредиторы и инвесторы. Существующие методы должны быть разработаны и представлены, но также оценены в отношении их значимости и критически поставлены под сомнение. Классификация анализа внешней ликвидности должна также включаться в общий контекст анализа годовых финансовых отчетов.

Государственное образовательное учреждение высшего профессионального образования

В конечном счете, необходимо обсудить, могут ли аналитики внешнего анализа использовать методы, представленные для получения информации о реальной ситуации с ликвидностью компании. Во-первых, классификация темы в общем научном контексте имеет место в главе 2. Освещаются предметная область и дисциплины анализа внешнего финансового счета, а также основные условия и цели, но также и их естественные пределы.

Общая экономическая эффективность работы организации характеризуется относительными показателями – системой показателей рентабельности, или прибыльности (доходности), организации.

Показатели рентабельности измеряют прибыльность с разных позиций. Общая формула расчета рентабельности (Р):

Р = П / V ,где П – прибыль организации;

Тк р.о.с.т.xxi представляет на рынке бытовой химии и парфюмерии бренды-лидеры в своих категориях - arko, duru, silver, а также ряд развивающихся и собственных торговых марок - alfa, рябиновый цвет

В главе 3 исследуется база данных представленных аналитических методов. Затем в Главе 4 подготовлена презентация подготовительных мер к годовой финансовой отчетности, которые необходимы для проведения анализа ликвидности. Наконец, основная часть работы, глава 5, рассматривает методы анализа внешней ликвидности и оценивает их значимость. С этой целью ликвидность первоначально определяется как концепция, и ее экономическое значение обсуждается. В Разделе 2 основанные на запасе методы разрабатываются и рассматриваются критически с точки зрения соответствия сроков, а в разделе 3 - ориентированных на поток процедур.

V – показатель, по отношению к которому определяется рентабельность.

В числителе могут быть представлены: прибыль от продажи продукции; прибыль до налогообложения; прибыль до уплаты процентов и налогов (экономическая прибыль); чистая прибыль.

Знаменатель может содержать: активы организации; собственный капитал; текущие активы; основные производственные фонды; выручку от реализации продукции; себестоимость проданной продукции.

Принципы анализа внешней финансовой отчетности

Наконец, окончательное рассмотрение или интерпретация даны в главе 6. Чтобы создать основу определения и классифицировать эту тему в научном общем контексте, предметная область анализа внешнего баланса будет объяснена ниже, в качестве поддискрипта - анализ финансового счета с его подкатегориями. Подкатегорией анализа финансового учета являются методы анализа ликвидности.

Анализ на конец года или баланса представляет собой применение самых разных процедур для приобретения, консолидации и оценки соответствующей информации, имеющейся в годовой финансовой отчетности компании. 2 Таким образом, термин «анализ баланса» описывает не только процедуры анализа баланса в деталях, но также относится ко всей информации, имеющейся в годовой финансовой отчетности, и поэтому ее можно использовать синонимом термина «годовой финансовый анализ». 3 Анализ баланса основан на общей цели получения подробного и всестороннего понимания экономической ситуации исследуемой компании, с тем чтобы получить указание на будущее экономическое развитие компании. Финансовая и заработная плата. 4 Таким образом, в контексте анализа баланса анализ полученных данных берется на фоне получения информации о будущем развитии финансового положения и результатов деятельности компании.

На практике выделились следующие показатели рентабельности:

Рентабельность всего капитала (совокупных активов) по бухгалтерской прибыли (прибыли до налогообложения);

Общая рентабельность собственного капитала по бухгалтерской прибыли;

Рентабельность продаж по чистой прибыли;

Рентабельность собственного капитала по чистой прибыли.

Разграничение внутреннего бухгалтерского баланса

В более узком смысле анализ баланса может быть, таким образом, подразделен на области финансового и бухгалтерского анализа. 5. Доступна только информация для проведения внешнего анализа, который был опубликован руководством, то есть тех, которые обычно доступны. Внутренний финансовый анализ, который также упоминается как операционный анализ в текущей литературе, используется для обработки всей информации в компании, независимо от того, публикуются они или нет, Таким образом, внутреннему аналитику, как правило, разрешено иметь улучшенное и не подверженное влиянию понимание экономической ситуации в компании, что ухудшается внешними эффектами публичности, тогда как внешний аналитик зависит от общедоступной информации. 7.

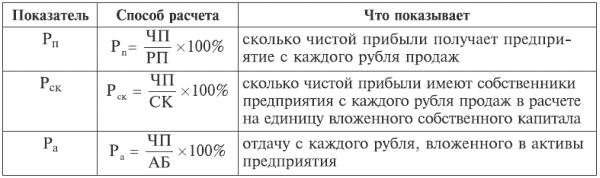

В рыночной экономике именно чистая прибыль является конечным индикатором, позволяющим судить об эффективности деятельности организации. Система показателей оценки рентабельности с использованием величины чистой прибыли (ЧП) и алгоритмом расчета основных коэффициентов рентабельности: активов (Р а), продаж (Рп), собственного капитала (Рск) приведена в табл. 15.3.

Адресаты анализа внешнего баланса

Годовая финансовая отчетность компании подготовлена и опубликована с целью учета прошлого периода деятельности в отношении определенных, законных получателей информации - годовой финансовой отчетности. Кроме того, другие группы лиц - заинтересованные стороны - также имеют доступ к опубликованной годовой финансовой отчетности, хотя авторы годовой финансовой отчетности напрямую не обращаются к ним. 8 Адресаты анализа внешнего баланса могут, в принципе, быть всеми внешними группами лиц, которые связаны с компанией и имеют информационное требование, независимо от того, являются ли они ежегодными закрытыми адресами или информационными интересами.

Обозначения: АБ – среднегодовая величина активов по балансу;

РП – выручка от реализации продукции;

СК – среднегодовая величина собственного капитала.

Рентабельность продаж – относительная мера эффективности производства. Этот показатель относится к тактическим факторам роста рентабельности активов. Действие таких факторов направлено на выбор адекватной ценовой политики, расширение рынков сбыта, т. е. на рост объемов продаж.

Основными путями повышения рентабельности продаж являются:

Снижение затрат на единицу или на 1 руб. продукции;

Улучшение использования производственных ресурсов, формирующих себестоимость (снижение фондоемкости, материалоемкости, зарплатоемкости или повышение обратных им показателей фондоотдачи, материалоотдачи и т. д.);

Рост объема производства;

Рост цен на продукцию, сопровождаемый улучшением ее качества.

Р ск (ROE ) называют иначе финансовой рентабельностью. Расчет значения этого коэффициента является наиболее интересным для акционеров, так как показывает отдачу, приходящуюся на 1 рубль вложенного ими капитала, и, следовательно, определяет размер дивидендов, получаемых на обыкновенную акцию. Поэтому он, как правило, рассчитывается по чистой прибыли.

Р а (ROA ) представляет собой экономическую рентабельность. Значение и динамика изменения ROA интересуют в первую очередь руководителей организации, так как его факторный анализ позволяет выявить резервы повышения эффективности хозяйственной деятельности.

В международной практике данный коэффициент называют коэффициентом генерирования доходов по прибыли до налогообложения.

Детализацию анализа рентабельности активов можно осуществлять с помощью расчета коэффициентов, используя показатель прибыли до налогообложения (П до налогооблож):

Рентабельность внеоборотных активов:

Р ВА = П до налогооблож / ВА;Рентабельность оборотных активов

Р ОА = П до налогооблож / ОАгде ВА – среднегодовая величина внеоборотных активов;

ОА – среднегодовая величина оборотных активов.

Коэффициент Р ВА показывает эффективность использования внеоборотных активов, измеряемую величиной прибыли, приходящейся на единицу стоимости внеоборотных активов. Коэффициент Р ОА отражает величину прибыли на 1 рубль оборотных активов.

В целом рентабельность активов отражает уровень:

Управления дебиторской задолженностью, что количественно измеряется средним периодом инкассации;

Управления запасами через коэффициент оборачиваемости запасов;

Управления основными средствами, что характеризует нормальную производственную мощность и пропускную способность организации.

Деловая активность организации в широком смысле может пониматься как оценка усилий организации по достижению стратегических целей ее развития. Такими целями могут быть:

Захват новых рынков сбыта либо расширение доли участия на рынке;

Создание новых торговых марок;

Увеличение рыночной стоимости организации и т. п.

Количественная оценка деловой активности, отражающая степень динамичности развития организации, может проводиться:

По показателям выполнения плана;

По уровню эффективности использования ресурсов.

Деловая активность по показателям выполнения плана рассчитывается по динамике развития различных показателей и может, например, задаваться плановой цепочкой, определяющей темпы роста совокупного капитала (ROA ), объема продаж (N ) и прибыли (П). Предпочтительной для организации в условиях увеличения доходности собственного капитала (увеличения отдачи на инвестиции, увеличения дивидендов) является следующая цепочка:

Темпы роста П > темпы роста N > темпы роста ROA > 1.Оценка деловой активности по уровню эффективности использования ресурсов проводится с использованием следующих показателей:

Коэффициента оборачиваемости средств в активах(К кап) (синонимы: показатель капиталоотдачи, показатель ресурсоотдачи) – характеризует объем продаж, приходящийся на 1 руб. совокупных активов, его рост расценивается как положительная тенденция:

К кап = N / К ср,где К ср – средняя величина авансированного капитала за период;

Коэффициента фондоотдачи (ФО ВА) – показывает, сколько рублей выручки-нетто приходится на 1 руб. вложенный во внеоборотные активы, рост показателя расценивается как положительная тенденция:

ФО ВА = N / Ва ср,где ВА ср – средняя величина внеоборотных активов за период;

Коэффициентов оборачиваемости оборотных активов и их элементов, а также длительности операционного и финансового цикла (табл. 15.3).

Таблица 15.3 Показатели оборачиваемости оборотных активов

Обозначения: РП – объем реализованной продукции;

Т – отчетный период, в днях.

Чем выше показатели оборачиваемости, тем быстрее средства, вложенные в активы, превращаются в денежные средства, которыми организация расплачивается по своим обязательствам.

В нормальных условиях оптимальная величина оборачиваемости материальных запасов составляет 4–8 оборотов в год, но это положение приемлемо лишь для производственных организаций. Чем меньше продолжительность оборачиваемости запасов, тем эффективнее используются средства организации.

Период оборачиваемости сырья и запасов равен продолжительности времени, в течение которого они находятся на складе перед передачей в производство. Рост этого показателя, как правило, бывает вызван сокращением объемов производства в результате сокращения объемов реализации и появления у организации сверхнормативных запасов сырья и материалов.

Снижение показателя оборачиваемости готовой продукции может означать увеличение спроса на продукцию организации, а рост ее – затоваривание готовой продукции в связи со снижением спроса.

Коэффициент оборачиваемости дебиторской задолженности показывает расширение или снижение коммерческого кредита, предоставляемого организацией. При этом чем продолжительнее период погашения, тем выше риск ее непогашения.

Оценка длительности производственного операционного цикла (ПОЦ) применяется для обобщающей характеристики степени отвлечения денежных средств в запасах и дебиторах. Этот показатель суммирует количество дней, в течение которых денежные средства омертвлены в неденежных оборотных активах. Положительный момент в анализе отмечается, когда наблюдается снижение ПОЦ в динамике.

Производственно-финансовый цикл (ПФЦ) определяется как сумма периодов оборота дебиторской задолженности и запасов за вычетом периода кредиторской задолженности.

Сокращение операционного и финансового циклов в динамике рассматривается как положительная тенденция. Если сокращение ПОЦ может быть сделано за счет ускорения производственного процесса и оборачиваемости дебиторской задолженности, то финансовый цикл может быть сокращен как за счет данных факторов, так и за счет некоторого замедления оборачиваемости кредиторской задолженности.

Ускорение оборачиваемости капитала способствует сокращению потребности в оборотном капитале (абсолютное высвобождение), приросту объемов продукции (относительное высвобождение) и, значит, увеличению получаемой прибыли.

Величину абсолютной экономии (привлечения) оборотного капитала можно рассчитать двумя способами.

1. Высвобождение (привлечение) оборотных средств из оборота в результате роста производства продукции:

?ОК = ОК 1 – ОК 0 ? К рп,где ОК 0 , ОК 1 – средняя величина оборотного капитала за отчетный и базисный периоды;

К рп – коэффициент роста продукции.

2. Высвобождение (привлечение) оборотных средств в результате изменения продолжительности оборота:

?ОК = (Дл 1 – Дл 0) ? РП одн,где Дл 0 , Дл 1 – длительность одного оборота оборотных средств, в днях;

РП одн – однодневная реализация продукции.

Заключительным этапом оценки эффективности использования оборотных средств служит расчет показателярентабельности оборотных активов :

R ок = П / ОК ср,где П – прибыль.

15.6. Методика анализа и оценки кредитоспособности организации

Под кредитоспособностью организации понимается ее способность погасить долговые обязательства перед коммерческим банком по ссуде и процентам по ней в полном объеме и в срок, предусмотренный кредитным договором.

Кредитоспособность организации характеризуется следующими качествами:

Репутацией организации, которая определяется своевременностью расчетов по ранее полученным ссудам, качественностью представленных отчетов, ответственностью и компетентностью руководителей;

Текущим финансовым состоянием организации и ее способностью производить конкурентоспособную продукцию;

Возможностью при необходимости мобилизовать денежные средства из различных источников.

Анализ кредитоспособности включает целый ряд методов, важнейшими из которых являются:

Сбор информации о клиенте;

Оценка кредитного риска;

Оценка финансовой устойчивости клиента на основе системы финансовых коэффициентов;

Оценка кредитоспособности на основе индекса Альтмана;

Анализ денежных средств.

Для оценки кредитоспособности используется сложная система показателей. Она дифференцирована в зависимости от категорий заемщика (крупная компания, малое предприятие, вид деятельности, конкурентоспособность продукции и т. д.).

В основном российские банки используют финансовые коэффициенты:

Ликвидности и платежеспособности;

Финансовой независимости (рыночной устойчивости);

Оборачиваемости;

Прибыльности (рентабельности).

В качестве дополнительных характеристик при анализе кредитоспособности используются следующие показатели:

Уровень делового риска;

Длительность и размер просроченной задолженности различным коммерческим банкам;

Состояние дебиторской и кредиторской задолженности и их соотношение;

Оценка менеджмента и др.

Методика рейтинговой оценки одного из коммерческих банков. Каждый коммерческий банк использует свою в определенной степени оригинальную методику, способствующую адекватной оценке потенциальных заемщиков. Система рейтинга утверждается кредитным комитетом на основе выбранной банком стратегии развития, причем каждому показателю присваивается индивидуальный рейтинг с учетом отраслевой принадлежности клиента и других специфических особенностей его деятельности.

Например, для организаций торговли большое значение имеют показатели оборачиваемости и финансовой независимости. Для организаций промышленности первостепенное значение имеет коэффициент быстрой ликвидности. Сумма рейтинговых коэффициентов по каждой отрасли равна 100. Сумма баллов (Б) определяется:

Б = ?(Р j ? К j ),К j – классность показателя.

Пример Показатели финансовой отчетности организации

Состав оценочных показателей, их классность и рейтинг

Состав оценочных показателей, их классность и рейтинг

Следовательно, данная организация относится ко второму классу кредитоспособности.

Основным источником информации для оценки кредитоспособности организаций служит их баланс с объяснительной запиской. Анализ баланса позволяет определить, какими средствами располагает организация и какой по величине кредит эти средства обеспечивают.

При работе с активом баланса необходимо обратить внимание на следующие обстоятельства:

В случае оформления залога основных средств, производственных запасов, готовой продукции, товаров, прочих запасов и затрат право собственности залогодателя на указанные ценности должно подтверждаться включением их стоимости в состав соответствующих балансовых статей;

Остаток средств на расчетном счете должен соответствовать данным банковской выписки на отчетную дату;

При анализе дебиторской задолженности необходимо обратить внимание на сроки ее погашения, поскольку возвращение долгов может стать для заемщика одним из источников возврата испрашиваемого кредита.

При рассмотрении пассива баланса необходимо:

Проанализировать кредитные договоры по тем ссудам, задолженность по которым отражена в балансе и не погашена на дату запроса о кредите, и убедиться, что она не является просроченной;

Проверить наличие просроченной задолженности по кредитам других банков, что является негативным фактором и свидетельствует о явных просчетах в деятельности заемщика, которые, возможно, планируется временно компенсировать при помощи нового кредита;

Проконтролировать, чтобы предлагаемый в качестве обеспечения залог по испрашиваемому кредиту не был заложен другому банку;

При оценке кредиторской задолженности необходимо убедиться, что заемщик в состоянии вовремя расплатиться с теми, чьими средствами в том или ином виде пользуется: в виде товаров или услуг, авансов и т. д.

15.7. Особенности анализа в условиях финансовой несостоятельности организации

Поднесостоятельностью (банкротством) организации (согласно Федеральному закону «О несостоятельности (банкротстве)») понимается ее неспособность удовлетворять требования кредиторов по оплате товаров (работ, услуг), включая неспособность обеспечить обязательные платежи в бюджет и во внебюджетные фонды в связи с превышением обязательств должника над его имуществом или ввиду неудовлетворительной структуры его баланса.

Неудовлетворительная структура баланса – это такое состояние имущества и обязательств должника, когда за счет имущества не может быть обеспечено своевременное выполнение обязательств перед кредиторами из-за недостаточной ликвидности имущества должника. При этом общая стоимость имущества может быть равна общей сумме обязательств должника или превышать ее. Неудовлетворительность структуры баланса организации служит основанием для признания ее неплатежеспособной.

В соответствии с этим законом определены коэффициенты, на основе анализа которых можно было сделать вывод о несостоятельности (банкротстве) организации:

Коэффициент текущей ликвидности;

Коэффициент обеспеченности оборотных активов СОС;

Коэффициент восстановления (утраты) платежеспособности.

Основанием для признания структуры баланса неудовлетворительной, а организации – неплатежеспособной является выполнение одного из следующих условий:

Коэффициент текущей ликвидности (К Т. Л) на конец отчетного периода имеет значение менее 2;

Коэффициент обеспеченности оборотных активов СОС (К СОС)на конец отчетного периода имеет значение менее 0,1.

Если хотя бы один из указанных коэффициентов имеет значение меньше нормативного, рассчитывается коэффициент восстановления платежеспособности за период, равный 6 месяцам:

К восст. платеж = (К Т. Л(КП) + 6 / Т? (К Т. Л(КП) – К Т. Л(НП)) / 2.В приведенной формуле знаменатель представляет собой установленное нормативное значение К Т. Л = 2; Т – отчетный период, мес.

Если рассчитанное значение коэффициента восстановления платежеспособности больше 1, то считается, что у организации имеется реальная возможность восстановить свою платежеспособность; если его значение меньше 1, признается, что у организации в ближайшее время нет реальной возможности восстановить платежеспособность.

В случае, если оба обязательных коэффициента удовлетворяют установленным значениям (т. е. К Т. Л было? 2, К СОС? 0,10), рассчитывается коэффициент утраты платежеспособности за период, установленный равным 3 месяцам.

К утраты платеж = (К Т. Л(КП) + 3 / Т? (К Т. Л(КП) – К Т. Л(НП)) / 2.Если значение коэффициента утраты платежеспособности больше 1, считается, что у организации имеется реальная возможность не утратить платежеспособность; если его значение меньше 1, предполагается, что организация в ближайшее время может утратить платежеспособность.

Следует отметить, что в настоящее время применение данных критериев осталось на усмотрение организации и ее кредиторов.

В соответствии с законодательством дело о банкротстве может быть возбуждено арбитражным судом при условии, что требования к должнику – юридическому лицу в совокупности составляют не менее 100 тыс. руб., к должнику-гражданину – не менее 10 тыс. руб., а также имеются признаки банкротства, в частности:

Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства, обязанность не исполнены им в течение 3 месяцев с даты, когда они должны быть исполнены;

Гражданин считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства, обязанность не исполнены им в течение 3 месяцев с даты, когда они должны были быть исполнены, и если сумма его обязательств превышает стоимость принадлежащего ему имущества.

Основными причинами возникновения состояния банкротства являются следующие.

1. Объективные причины, создающие условия хозяйствования:

Несовершенство финансовой, денежной, кредитной, налоговой систем, нормативной и законодательной базы реформирования экономики;

Достаточно высокий уровень инфляции.

2. Субъективные причины, относящиеся непосредственно к хозяйствованию:

Неумение предусмотреть банкротство и избежать его в будущем;

Снижение объемов продаж из-за плохого изучения спроса, отсутствия сбытовой сети и рекламы;

Неоправданно высокие затраты и низкая рентабельность продукции;

Слишком большой цикл производства;

Большие долги, взаимные неплатежи;

Неумение руководителей старой школы управления приспособиться к жестким реальностям формирования рынка, проявлять предприимчивость в налаживании выпуска продукции, выбирать эффективную финансовую, ценовую и инвестиционную политику;

Разбалансированность экономического механизма воспроизводства капитала организации.

В качестве первых сигналов надвигающегося банкротства можно рассматривать задержки с представлением финансовой отчетности, так как они, возможно, свидетельствуют о неудовлетворительной работе финансовых служб, а также резкие изменения в структуре баланса и отчета о финансовых результатах.

Информация, содержащаяся в балансе и в формах, прилагаемых к нему, не позволяет сделать исчерпывающие выводы о характере и устойчивости финансовой, хозяйственной и инвестиционной деятельности организации. На ее основе не всегда можно выявить и исследовать отраслевые особенности рассматриваемой организации. По имеющимся данным можно лишь оценить динамику изменения отдельных показателей финансовой деятельности, проследить основные направления изменения структуры баланса.

Банкротство тесно связано с понятием «неплатежеспособность». Однако термин «неплатежеспособность» может трактоваться различными способами:

Для нормально функционирующей организации он означает временную нехватку денежных средств, которая может быть устранена;

При банкротстве под неплатежеспособностью понимают превышение обязательств над активами, т. е. отрицательный собственный капитал.

В связи с этим для инвесторов и кредиторов большой интерес представляют признаки, предвещающие банкротство.

В качестве такого признака может быть использован либо интегральный показатель , построенный на основе многомерных сравнений и статистических наблюдений (например, оценка рейтинга организаций и вероятности их банкротства, расчет индекса кредитоспособности Альтмана, модели Лиса, Тишоу), либо система показателей – индикаторов возможного банкротства.

Наибольшую известность в изучении оценки и диагностики банкротства получила модель Альтмана (1968), представляющая собой методику расчета индекса кредитоспособности. При построении этой модели Альтман обследовал 66 предприятий промышленности, половина из которых обанкротилась в период 1946 и 1965 гг., а половина работала успешно, и исследовал 22 аналитических коэффициента. Из этих показателей он отобрал пять наиболее значимых для прогноза и построил многофакторное регрессионное уравнение.

В общем виде индекс кредитоспособности Альтмана (Z) имеет вид

Z = 3,3 ? К 1 + 1,0 ? К 2 + 0,6 ? К 3 + 1,4 ? К 4 + 1,2 ? К 5 ,где К 1 = прибыль до выплаты процентов и налогов / всего активов;

К 2 = выручка от реализации / всего активов;

К 3 = собственный капитал (рыночная оценка) / заемный капитал;

К 4 = накопленная реинвестированная прибыль / всего активов;

К 5 = чистый оборотный капитал / всего активов.

Судя по показателям, участвующим в расчете коэффициентов, их можно назвать:

К 1 – производственная рентабельность активов;

К 2 – оборачиваемость активов (число оборотов);

К 3 – коэффициент финансирования;

К 4 – накопленная экономическая рентабельность;

К 5 – коэффициент покрытия активов ЧОК.

Критическое значение индекса Z составило 2,675. С этой величиной сопоставляется расчетное значение индекса кредитоспособности для конкретной организации. Это позволяет провести границу между организациями и высказать суждение о возможном в обозримом будущем (2–3 года) банкротстве одних (Z < 2,675) и достаточно устойчивом финансовом положении других(Z > 2,675).

Поскольку возможны отклонения от приведенного критериального значения, Альтман выделил интервал (1,81-2,99), названный «зоной неопределенности», попадание за границы которого с очень высокой вероятностью позволяет делать суждения в отношении оцениваемой организации: если Z < 1,81,то организация с очевидностью может быть отнесена к потенциальным банкротам, если Z > 2,675,то суждение прямо противоположно.

Но независимо от фактических значений критериального показателя следует помнить, что признание организации банкротом производится арбитражным судом при наличии согласованного мнения всех заинтересованных сторон – самой организации и ее учредителей, кредиторов организации, арбитражного управляющего.

Вопросы и задания

1. Каковы цели финансового анализа?

2. Какова последовательность финансового анализа?

3. Что включается в понятие «финансовое состояние» организации?

4. Какие факторы влияют на изменение финансового состояния организации?

5. Назовите сущность горизонтального анализа.

6. Назовите сущность вертикального анализа.

7. Каким образом проводится трендовый анализ?

8. Дайте характеристику понятия «ликвидность».

9. Какие показатели рассчитываются при оценке платежеспособности организации?

10. В чем сущность анализа показателей, характеризующих финансовую устойчивость организации?

11. Дайте определение эффективности деятельности организации?

12. В чем особенности расчета показателей рентабельности?

13. Какие типы финансовой устойчивости организации существуют?

14. Дайте характеристику методики оценки кредитоспособности организации.

15. В чем состоят особенности анализа финансовой несостоятельности организации?

Тесты

1. Для проведения анализа ликвидности баланса активы организации группируются по степени ликвидности:

a) в пять групп;

b) вообще не группируются;

c) в две группы;

d) в четыре группы.

2. Как рост величины краткосрочных заемных средств при прочих равных условиях влияет на значение коэффициента ликвидности:

a) снижает значения коэффициентов;

b) может приводить как к повышению, так и к понижению коэффициентов ликвидности;

c) повышает значения коэффициентов;

d) не оказывает никакого влияния?

3. Определите коэффициент текущей ликвидности, если коэффициент обеспеченности собственными оборотными средствами равен 0,2:

4. В величину срочных обязательств, принимаемых в расчет коэффициентов ликвидности, не включается статья:

a) расчеты по дивидендам;

b) прочие краткосрочные пассивы;

c) доходы будущих периодов.

5. Текущую ликвидность характеризует:

a) соотношение оборотных активов и краткосрочных обязательств;

b) соотношение активов и обязательств;

c) соотношение собственного оборотного капитала с общей суммой оборотного капитала.

6. Анализ ликвидности позволяет:

a) оценить состав источников финансирования;

b) оценить эффективное вложение средств в данную организацию;

c) проанализировать способность организации отвечать по своим текущим обязательствам.

7. Определите коэффициент финансовой устойчивости, если по данным бухгалтерской отчетности собственный капитал – 10 800 тыс. руб., итого активы – 26 000 тыс. руб., долгосрочные обязательства – 1000 тыс. руб.:

8. Если в составе источников средств организации 60 % занимает собственный капитал, то это говорит:

a) о значительной доле отвлечения средств организации из непосредственного оборота;

b) об укреплении материально-технической базы организации;

c) о достаточно высокой степени независимости.

9. Какое мероприятие не увеличивает показатели деловой активности:

a) уменьшение размера дивидендных выплат;

b) сокращение сроков оплаты за реализованную продукцию;

c) сокращение длительности производственного цикла;

d) рост объема реализации?

10. Из компонентов оборотных активов выберите наиболее ликвидный:

a) производственные запасы;

b) краткосрочные финансовые вложения;

c) расходы будущих периодов;

d) дебиторская задолженность.

11. Если значения коэффициента автономии и финансовой устойчивости совпадут, это означает, что:

a) в составе источников финансирования имущества отсутствуют долгосрочные платные заемные средства;

b) в составе краткосрочных обязательств выросла доля краткосрочных платных услуг;

c) у организации усилилась зависимость от внешних источников финансирования.

12. Коэффициент платежеспособности за отчетный период характеризует:

a) ту часть собственных средств, которая находится в форме денежных средств;

b) степень обеспеченности денежными средствами для покрытия обязательств;

c) степень обеспеченности организации собственными оборотными средствами.

13. Показатель, характеризующий финансовую независимость организации:

a) чистая прибыль;

b) коэффициент текущей ликвидности;

c) коэффициент автономии.

14. Какая степень финансовой устойчивости отражается трехмерным комплексным показателем S = {0. 1. 1}:

a) кризисное состояние;

b) нормальная устойчивость;

c) абсолютная устойчивость?

15. Уровень общей финансовой независимости рассчитывается как отношение:

a) источников собственных средств ко всем источникам средств;

b) источников собственных оборотных средств к оборотным активам.

16. Источниками формирования оборотных активов организации являются:

a) краткосрочные кредиты банков, кредиторская задолженность, собственный капитал;

b) уставный капитал, добавочный капитал, краткосрочные кредиты банков, кредиторская задолженность;

c) собственный капитал, долгосрочные кредиты, краткосрочные кредиты, кредиторская задолженность.

17. Внешним признаком проявления банкротства организации является его неспособность удовлетворить требования кредиторов:

a) в течение 6 месяцев со дня наступления срока исполнения обязательства;

b) в течение года со дня наступления срока исполнения обязательства;

c) в течение 3 месяцев со дня наступления срока исполнения обязательства.

18. В процессе анализа бухгалтерского баланса получены следующие результаты: на начало года коэффициент текущей ликвидности – 2,2, коэффициент обеспеченности собственными средствами – 0,148; на конец года – 2,1 и 0,146 соответственно. Определите коэффициент возможной утраты платежеспособности:

19. Какие основные показатели используются для оценки структуры баланса организации с целью определения его платежеспособности:

a) коэффициент маневренности и коэффициент финансовой независимости;

b) коэффициент восстановления платежеспособности и коэффициент утраты платежеспособности;

c) коэффициент текущей ликвидности и коэффициент обеспеченности оборотных активов организации собственными средствами?

20. Организация признается неплатежеспособной, если:

a) имеющиеся у нее денежные средства не покрывают платежи с наступившими сроками погашения;

b) имеет дебиторскую задолженность свыше года;

c) не имеет денег в кассе организации и на валютном счете.

Основная цель финансового анализа заключается в оценке финансового состояния предприятия для выявления возможностей повышения эффективности его функционирования. Основная задача состоит в эффективном управлении финансовыми ресурсами предприятия.

Под анализом финансовой отчетности предприятия понимается выявление взаимосвязей и взаимозависимостей различных показателей его финансово-хозяйственной деятельности, включенных в отчетность.

Цель анализа в широком смысле - изучить баланс с точки зрения экономического содержания протекающих хозяйственных процессов, отражением которых он и является. Для понимания этих процессов в ходе анализа привлекается дополнительная информация (приложения к балансу, учетная политика, информация о состоянии экономики и отрасли, к которой относится анализируемое предприятие).

При проведении анализа баланса преследуются две основные цели:

Получение информации о способности предприятия зарабатывать прибыль.

Получение информации об имущественном и финансовом состоянии предприятия, то есть о его обеспеченности источниками для получения прибыли.

К основным задачам анализа баланса следует отнести:

Оценку имущественного положения анализируемого предприятия;

Анализ ликвидности отдельных групп активов;

Изучение состава и структуры источников формирования активов;

Характеристику обеспеченности обязательств активами;

Анализ взаимосвязи отдельных групп активов и пассивов;

Анализ способности генерировать денежные средства;

Оценку возможности сохранения и наращивания капитала.

Анализ бухгалтерского баланса проводится с помощью совокупности методов и рабочих приемов (методологий), позволяющих структурировать и идентифицировать взаимосвязи между основными показателями:

1) чтение баланса является начальным этапом анализа, в ходе которого пользователь предварительно знакомится с предприятием. Чтение баланса обычно начинают с исследования изменения валюты баланса за анализируемый период путем сравнения итогов баланса на начало и конец периода. Одновременно анализ абсолютных показателей – это изучение данных, представленных в отчете: состав имущества, размер финансовых вложений, источники формирования собственного капитала, структура заемных средств, размер прибыли и др.

2) горизонтальный (временной) анализ – сравнение каждой позиции отчетности с предыдущим периодом, что позволяет выявить тенденции изменения статей баланса или их групп и на основании этого исчислить базисные темпы роста (прироста).

3) вертикальный (структурный) анализ – проводится в целях определения структуры итоговых финансовых показателей, т.е. выявления удельного веса отдельных статей отчетности в общем итоговом показателе (выявление влияния каждой позиции на результат в целом).

Горизонтальный и вертикальный анализы баланса дополняют друг друга, на их основе можно построить сравнительный аналитический баланс путем агрегирования некоторых однородных по составу элементов балансовых статей. Аналитический баланс полезен тем, что охватывает много важных показателей, характеризующих статику и динамику финансового состояния организации, и сводит воедино и систематизирует те расчеты, которые обычно осуществляет аналитик при ознакомлении с балансом.

4) трендовый (динамический) анализ – основан на сравнении каждой позиции отчетности за ряд лет и определении тренда, то есть основной тенденции динамики показателя без учета случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда проводится перспективный, прогнозный анализ, поскольку позволяет на основе изучения закономерности изменения экономического показателя в прошлом спрогнозировать величину показателя на перспективу. Для этого рассчитывается уравнение регрессии, где в качестве переменной выступает анализируемый показатель, а в качестве фактора, под влиянием которого изменяется переменная – временной интервал. Уравнение регрессии дает возможность построить линию, отражающую теоретическую динамику анализируемого показателя рентабельности.

5) сравнительный анализ – применяется для проведения внутрихозяйственных и межхозяйственных сравнений по отдельным финансовым показателям. Его цель заключается в выявлении сходства и различий однородных объектов. С помощью сравнения устанавливаются изменения в уровне экономических показателей, изучаются тенденции и закономерности их развития, измеряется влияние отдельных факторов, осуществляются расчеты для принятия решений, выявляются резервы и перспективы развития.

6) факторный анализ – процесс изучения влияния отдельных факторов на результативный показатель. Каждый показатель в экономическом анализе – это результат, на который оказывают влияние различные факторы. Создать факторную систему – значит представить изучаемые явления в виде суммы, произведения или частного нескольких факторов.

Самыми распространенными методами факторного анализа являются метод абсолютных разниц и метод цепных подстановок.

При использовании метода абсолютных разниц величина влияния факторов рассчитывается умножением абсолютного прироста значения исследуемого показателя на базовую величину факторов, которые находятся справа от него и на фактическую величину факторов, расположенных слева от него в модели.

Суть метода цепных подстановок - последовательно устраняется влияние каждого фактора на результирующий показатель. При этом в алгоритм расчета показателя базисного уровня (плановый показатель или показатель прошлых лет) последовательно вводится фактическое значение факторов. Влияние каждого фактора на результативный показатель определяется как разность между получившимся значением результативного показателя и результативного показателя предыдущего расчета.

7) ведущим методом анализа является расчет финансовых (аналитических) коэффициентов – расчет соотношений между отдельными позициями отчета и определение их взаимосвязей.

Коэффициенты позволяют определить круг сведений, который важен для пользователей информации о финансовом состоянии предприятия с точки зрения принятия решений. Коэффициенты дают возможность выяснить основные симптомы изменения финансового положения и определить тенденции его изменения. При правильности коэффициентов можно определить области, требующие дальнейшего изучения. Большим преимуществом коэффициентов является то, что они сглаживают негативное влияние инфляции, которая существенно искажает абсолютные показатели финансовой отчетности, тем самым, затрудняет их сопоставление в динамике.

Наибольшее распространение получили следующие группы аналитических финансовых коэффициентов: коэффициенты оценки финансовой устойчивости предприятия; коэффициенты оценки платежеспособности (ликвидности) предприятия; коэффициенты оценки оборачиваемости активов; коэффициенты оценки оборачиваемости капитала; коэффициенты оценки рентабельности и другие.

Таким образом, из изложенного выше видно, что финансовый анализ включает в себя большое количество методов, которые позволяют получить наиболее информативные, ключевые параметры, дающие объективную и наиболее точную картину финансового состояния и финансовых результатов деятельности предприятия.

Финансовый анализ позволяет: оценить структуру имущества и источники его формирования; выявить степень сбалансированности между движением материальных и финансовых ресурсов; оценить структуру и потоки собственного и заемного капитала в процессе экономического кругооборота, нацеленного на извлечение максимальной прибыли, повышение финансовой устойчивости, обеспечение платежеспособности; оценить правильное использование денежных средств для поддержания эффективной структуры капитала.

В конечном счете, после проведения анализа и опираясь на его результаты, администрация предприятия может разработать дальнейшую стратегию и тактику развития предприятия, рационально организовать финансовую деятельность предприятия, повысить эффективность управления ресурсами.